Toda mudança na lei afeta diretamente a vida das empresas principalmente no que desrespeito a parte fiscal e tributária.

As alterações na Lei Complementar nº155/2016 que regulariza o Simples Nacional permitiu que o cálculo dos tributos

de muitas empresas transitasse entre os anexos III e V graças ao novo método de cálculo denominado Fator R.

A diferença de impostos entre esses dois anexos é significativa e recolher o imposto com base nas atividades tributadas pelo anexo III significa pagar menos imposto gerando economia.

Vale lembrar, que esse cálculo não se estende a todas atividades tributadas pelo Simples, mas apenas às permitidas.

Uma das principais alterações da Lei foi a extinção do anexo IV, e as atividades que estavam nesse anexo migraram para o anexo III e V de acordo com o Fator R.

O cálculo do Fator R é feito mensalmente e dirá se a empresa recolherá o imposto com base no anexo III ou V.

Calcula-se a folha de pagamento dos últimos 12 meses pela receita

bruta dos últimos 12 meses (Folha/Receita), se o resultado for igual ou

superior a 28% a empresa passará a ser tributada pelo anexo III.

Lei Complementar do Simples Nacional e o Anexo V

Para entendermos como funciona o Fator R, primeiro temos que conhecer a Lei que garantiu esse privilégio às microempresas e empresas de pequeno porte, como realizar seu cálculo, a importância do Pró-labore nessa situação e as atividades que estão sujeitas a ele e seus respectivos anexos.

A Lei Complementar Nº 155, criada em 27 de outubro de 2016, estabeleceu uma reforma na legislação existente, especialmente na Lei Complementar N°123/2006. Esta famosa Lei 123 é a que regulamenta o Regime Tributário Simplificado, conhecido como Simples Nacional. Por isso, aqui na Conube, costumamos dizer que de Simples, o Simples Nacional só tem o nome e o número da Lei, que é 123.

Uma das principais alterações feitas pela nova Lei Complementar foi a extinção do Anexo VI. Assim, as atividades referentes a este anexo passaram a figurar no novo anexo V. Foi por causa dessa alteração que passou a ser adotado um novo método de cálculo, chamado de Fator R. Algumas dessas atividades, dependendo desse tal Fator R, poderiam estar enquadradas ou no Anexo III ou no Anexo V.

Como calcular o Fator R do Simples Nacional?

Bom, agora que você já entendeu as diferenças entre os anexos e o que é Fator R, chegou a hora aprender o cálculo. Não é nada complicado! Mas, para facilitar, assegure-se de que tenha em mãos a folha de pagamento (pró-labore, salários, FGTS) e a receita bruta equivalente aos 12 meses anteriores ao período em que está sendo apurado. Conforme cita o parágrafo § 24, do Art. 18 da lei Complementar N°123/2006:

“§ 24. Para efeito de aplicação do § 5o-K, considera-se folha de salários, incluídos encargos, o montante pago, nos doze meses anteriores ao período de apuração, a título de remunerações a pessoas físicas decorrentes do trabalho, acrescido do montante efetivamente recolhido a título de contribuição patronal previdenciária e FGTS, incluídas as retiradas de pró-labore.”

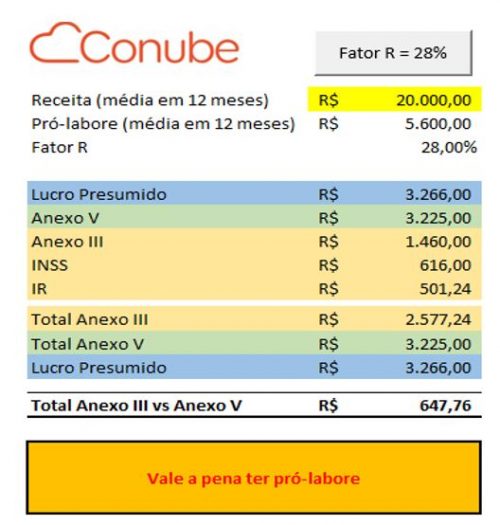

Exemplo de cálculo:

Fator R = Folha de pagamento + Pró-labore (em 12 meses) / Receita Bruta (em 12 meses)

Substituindo as variáveis

Fator R = 5.600,00 / 20.000,00

Fator R = 0,28 ou 28%

Neste exemplo, o Fator R resultou em exatos 28%. Ou seja, neste caso, se a atividade estivesse entre as do Anexo V, poderia estar enquadrada no III e pagar menos impostos.

Após ser apurado o cálculo para o Fator R, basta apenas consultar os anexos para verificar a sua situação e descobrir qual a alíquota exata a ser paga.

Esse assunto exige planejamento, cálculo, análises para que se faça a escolha que vai onerar menos a sua empresa.

A ajuda de um profissional como um contador é indispensável nesse processo.

Dica especial para contadores iniciantes

Atenção você contador ou estudante de contabilidade, conheça nosso treinamento voltado para contadores iniciantes, ensinando na prática procedimentos contábeis que todo contador precisa saber, mas que não se ensina na faculdade.

Tudo que você precisa saber para abrir, alterar e encerrar empresas, além da parte fiscal de empresas do Simples Nacional, Lucro Presumido e MEIs, Contabilidade, Imposto de Renda. Quer saber mais? Então clique aqui e não perca esta oportunidade!

Com informações Conube e Diagnóstika Contábil, adaptado por Jornal Contábil e Conjur